Empieza

una nueva campaña electoral en el país de Alicia y las maravillas, una

democracia virtual que se hablará de todo menos de lo que interesa.

Sacarnos de encima a los señores del dinero: ni se discute.

Unos pocos

multimillonarios han ido tejiendo una red de circulación de capitales

que debilitó la soberanía de los países. El asunto les llevo su tiempo

pero ayudados por el milagro de la tecnología alcanzaron el zenit. Los

que en un principio, en los años de la posguerra, fueron paraísos

fiscales, en poco tiempo, con la llegada de los ordenadores, los

satélites y el desarrollo de los mercados financieros, se transformaron

en paraísos bancarios. La liberación de los mercados transformó

los paraísos

fiscales en paso obligado de los capitales, cualquiera que

sea su origen. Pero centrémonos en el punto de vista del ciudadano

sujeto a la renta del trabajo: No tiene escapatoria, está atrapado en

una fiscalidad que lo tiene pillado, asido a una declaración que se mira

con lupa. Bajo este prisma, el ciudadano de la calle, puede pensar que

las rentas del capital están sujetas a un control todavía más agobiante

por la cuantía del volumen que mueven. Santa inocencia, no es así. Pero,

y este si es uno de los peros malditos de este blog, a los bancos, las

multinacionales, las grandes empresas y a los grandes potentados se les

pone la alfombra roja para que alegremente y sin molestias puedan

evacuar sus obligaciones fiscales fuera del territorio nacional mientras

el país se endeuda y se recortan prestaciones sociales. La millonada

entregada a los bancos fue en concepto de préstamo y ocho años después,

cuando declaran sabrosos beneficios, nadie del gobierno de turno le

reclama que empiece a devolver el dinero. No obstante, todo se salda con

más deuda y más recortes sociales. Años

atrás, a esta practica evasiva, respecto a la fiscalidad, de bancos y

multinacionales se fue añadiendo toda una caterva de empresas y próceres

que decantó la balanza a un solo lado. No le quedó otro

remedio, a la clase política, que impulsar la fiscalidad hacia los

impuestos indirectos, aquellos que pagan lo mismo los ricos como los

pobres. El consumismo lo aguantaba todo hasta que llegó un día

que el paro apareció como un sarampión. La recaudación, por parte del

Estado, de los impuestos del trabajo cayó en picado y encima, durante un

tiempo, se tenían que aportar fondos para cubrir el desempleo. Al

incrementarse el paro descendió el consumo, a menor consumo menos

puestos de trabajo. La espiral descendiente solo tenía una doctrina:

reducir el gasto público en los presupuestos nacionales. A pesar de los

inconvenientes que supuso para los políticos las protestas y

manifestaciones los paraísos fiscales continuaron como si la madre de

todas las crisis no fuera con ellos. Todo se soportó para no contrariar a

los señores del dinero. En 2008, cuando la banca mundial echo mano a

las arcas públicas, el presidente Nicolas Sarkozy puso el grito en el cielo: “Es necesario refundar el capitalismo”.

La noticia dio la vuelta al mundo. Los mandatarios y gobiernos de

occidente, sin mostrar signos de aprobación explicita sintonizaron de la

misma actuación teatral. De inmediato, aconsejados por sus asesores, en

urgentes apariciones públicas juraron en arameo que había que tomar

medidas. Se esforzaban en manifestar que habían actuado en estricta

legalidad de sus funciones, prueba de ello consistía en la uniformidad

de las decisiones tomadas en todas las cancillerías europeas y por el

Gobierno de los Estados Unidos.

Años

atrás, a esta practica evasiva, respecto a la fiscalidad, de bancos y

multinacionales se fue añadiendo toda una caterva de empresas y próceres

que decantó la balanza a un solo lado. No le quedó otro

remedio, a la clase política, que impulsar la fiscalidad hacia los

impuestos indirectos, aquellos que pagan lo mismo los ricos como los

pobres. El consumismo lo aguantaba todo hasta que llegó un día

que el paro apareció como un sarampión. La recaudación, por parte del

Estado, de los impuestos del trabajo cayó en picado y encima, durante un

tiempo, se tenían que aportar fondos para cubrir el desempleo. Al

incrementarse el paro descendió el consumo, a menor consumo menos

puestos de trabajo. La espiral descendiente solo tenía una doctrina:

reducir el gasto público en los presupuestos nacionales. A pesar de los

inconvenientes que supuso para los políticos las protestas y

manifestaciones los paraísos fiscales continuaron como si la madre de

todas las crisis no fuera con ellos. Todo se soportó para no contrariar a

los señores del dinero. En 2008, cuando la banca mundial echo mano a

las arcas públicas, el presidente Nicolas Sarkozy puso el grito en el cielo: “Es necesario refundar el capitalismo”.

La noticia dio la vuelta al mundo. Los mandatarios y gobiernos de

occidente, sin mostrar signos de aprobación explicita sintonizaron de la

misma actuación teatral. De inmediato, aconsejados por sus asesores, en

urgentes apariciones públicas juraron en arameo que había que tomar

medidas. Se esforzaban en manifestar que habían actuado en estricta

legalidad de sus funciones, prueba de ello consistía en la uniformidad

de las decisiones tomadas en todas las cancillerías europeas y por el

Gobierno de los Estados Unidos.![enri-001[1]](https://ataquealpoder.files.wordpress.com/2014/09/enri-0011.jpg?w=348&h=284) Días después ni una sola palabra sobre la existencia de los paraísos fiscales

que estaban diseñados para la ocultación de capitales que sin control

ni tasa alguna habían acumulado el suficiente dinero para estrangular la

economía. No hemos llegado al gran batacazo del capitalismo por

casualidad, algo ha fallado y estrepitosamente. Centenares de preguntas

quedan por resolver, empecemos por la primera: ¿Para qué necesitaba el sistema capitalista los paraísos fiscales?

Quizás, una de las respuestas la podemos encontrar en los banqueros

luxemburgueses que a través de la Asociación de Bancos descaradamente se

pronunciaron: “El atractivo de la plaza luxemburguesa seguirá siendo importante mientras los medios que dispone la justicia sean tan débiles”. La justicia es competencia de los Estados, y no hubo gobierno en el mundo mundial que le echara mano. Pero hay más ¿Quién permitió que todo este desbarajuste continuara?: la opacidad era la palabra clave.

Las Islas Caimán pertenecen a la Corona Británica. Su gobernador, así

como su ministro de Justicia, es nombrado desde Londres, El Reino Unido

tenía por tanto la facultad de poner fin al laissez-faire en su colonia,

pero no hicieron nada al respecto. Así mismo, desde el punto de vista

financiero, el archipiélago es una dependencia norteamericana; la

mayoría de los bancos offshore de las Islas Caimán están dirigidos, de

hecho, desde Wall Street. Washington podía también poner fin a los

trapicheos offshore. Pero nadie movió un dedo.

Días después ni una sola palabra sobre la existencia de los paraísos fiscales

que estaban diseñados para la ocultación de capitales que sin control

ni tasa alguna habían acumulado el suficiente dinero para estrangular la

economía. No hemos llegado al gran batacazo del capitalismo por

casualidad, algo ha fallado y estrepitosamente. Centenares de preguntas

quedan por resolver, empecemos por la primera: ¿Para qué necesitaba el sistema capitalista los paraísos fiscales?

Quizás, una de las respuestas la podemos encontrar en los banqueros

luxemburgueses que a través de la Asociación de Bancos descaradamente se

pronunciaron: “El atractivo de la plaza luxemburguesa seguirá siendo importante mientras los medios que dispone la justicia sean tan débiles”. La justicia es competencia de los Estados, y no hubo gobierno en el mundo mundial que le echara mano. Pero hay más ¿Quién permitió que todo este desbarajuste continuara?: la opacidad era la palabra clave.

Las Islas Caimán pertenecen a la Corona Británica. Su gobernador, así

como su ministro de Justicia, es nombrado desde Londres, El Reino Unido

tenía por tanto la facultad de poner fin al laissez-faire en su colonia,

pero no hicieron nada al respecto. Así mismo, desde el punto de vista

financiero, el archipiélago es una dependencia norteamericana; la

mayoría de los bancos offshore de las Islas Caimán están dirigidos, de

hecho, desde Wall Street. Washington podía también poner fin a los

trapicheos offshore. Pero nadie movió un dedo.![7[1]](https://ataquealpoder.files.wordpress.com/2014/11/71.jpg?w=351&h=302) No estallamos porque todavía no somos conscientes de lo que esta pasando, se

perciben síntomas, pero intuimos, más bien queremos creer, que ya hemos

tocado fondo y la cosa no va a ir a más. Sólo con el conocimiento real

de la situación se puede responder a la amenaza que anda agazapada y

toda una caterva de intereses muestran el disimulo de que nada grave

puede ocurrir: la situación está controlada. ¿Entonces, como es que casi

uno de cada cuatro personas, que van por la calle en edad de trabajar,

están en paro?. Esto ya no es desconocimiento de la situación

esta ahí a la vista de todo el mundo, así y todo la gente parece como

paralizada por la picada del mosquito del sueño. De cuatro

millones de parados, se decía que nunca llegaríamos a cinco y los

pasamos en cohete. Es insoportable, es del todo necesario mirar sobre la

tapia, ese muro impenetrable de la información donde se cuecen las

habas. España, de facto, está intervenida, desde luego

no al estilo de Grecia, Portugal o Irlanda que como ficha de dominó no

tienen fuerza de provocar la caída de la siguiente ficha. España y su endeudamiento se lleva por delante el sistema euro y todo bicho financiero a millas de distancia.

¿Qué hacer? A disimular toca. El país entero, cuando conozca la verdad

de lo que ha ocurrido, se llevará las manos a la cabeza y exigirá no

solo responsabilidades políticas si no responsabilidades penales. Puede

parecer una exageración, pero puedo asegurar que miles y miles de

millones han pasado de la deuda privada de los bancos a la deuda pública

a cargo del populacho.

No estallamos porque todavía no somos conscientes de lo que esta pasando, se

perciben síntomas, pero intuimos, más bien queremos creer, que ya hemos

tocado fondo y la cosa no va a ir a más. Sólo con el conocimiento real

de la situación se puede responder a la amenaza que anda agazapada y

toda una caterva de intereses muestran el disimulo de que nada grave

puede ocurrir: la situación está controlada. ¿Entonces, como es que casi

uno de cada cuatro personas, que van por la calle en edad de trabajar,

están en paro?. Esto ya no es desconocimiento de la situación

esta ahí a la vista de todo el mundo, así y todo la gente parece como

paralizada por la picada del mosquito del sueño. De cuatro

millones de parados, se decía que nunca llegaríamos a cinco y los

pasamos en cohete. Es insoportable, es del todo necesario mirar sobre la

tapia, ese muro impenetrable de la información donde se cuecen las

habas. España, de facto, está intervenida, desde luego

no al estilo de Grecia, Portugal o Irlanda que como ficha de dominó no

tienen fuerza de provocar la caída de la siguiente ficha. España y su endeudamiento se lleva por delante el sistema euro y todo bicho financiero a millas de distancia.

¿Qué hacer? A disimular toca. El país entero, cuando conozca la verdad

de lo que ha ocurrido, se llevará las manos a la cabeza y exigirá no

solo responsabilidades políticas si no responsabilidades penales. Puede

parecer una exageración, pero puedo asegurar que miles y miles de

millones han pasado de la deuda privada de los bancos a la deuda pública

a cargo del populacho.![1797425_583783715040498_1462547059_n11[1]](https://ataquealpoder.files.wordpress.com/2015/01/1797425_583783715040498_1462547059_n111.jpg?w=346&h=234) En

esta campaña para las Elecciones Generales del 20 de diciembre las

mentiras se redoblan, los del PP tratan de evitar el “consejo de guerra”

por lo que han hecho a las espaldas de los ciudadanos, el PSOE ya quedó

retratado cuando se apresuró a cambiar la sagrada Constitución para que

primero se pague la deuda que se asista al populacho, y lo que viene de

nuevo se ve a una legua que Ciudadanos esta patrocinado por el IBEX-35,

quedan a la vista de las promesas electorales los de Podemos, esto es

lo que hay. No obstante, el cabreo va por barrios, mientras unos lo

vemos venir otros, la gran mayoría, los tienen distraídos con la

propaganda mediática de que todo va bien y todavía podrá ir mejor.

Mientras la irresponsabilidad de los políticos, y su comilona hasta

atiborrarse en el restaurante de la glotonería, nos han llevado a esta

grave crisis que afectará, en un antes y después, a un batacazo que

pasará a los anales de la historia. Lo peor no es que nos traten

como imbéciles y nos engañen como tontos del culo, lo peor, e igual

tienen razón, es que todavía una buena parte de la población confía en

que los mismos que nos han llevado al pozo, y nos dejan tirados, van a

ser los mismos que se sacrifiquen por sacarnos de el. ¿Es

razonable confiar en esa panda de corruptos? Te puedes morir si esperas

que el Estado te eche una mano. Por suerte la industria del cine ha

pasado de producir películas comprometidas como Los lunes al Sol

con el desempleo de por medio a aterrizar con películas y documentales

que muestran la cruda realidad de la vida para aquellos que la suerte

les ha dejado de sonreír.

En

esta campaña para las Elecciones Generales del 20 de diciembre las

mentiras se redoblan, los del PP tratan de evitar el “consejo de guerra”

por lo que han hecho a las espaldas de los ciudadanos, el PSOE ya quedó

retratado cuando se apresuró a cambiar la sagrada Constitución para que

primero se pague la deuda que se asista al populacho, y lo que viene de

nuevo se ve a una legua que Ciudadanos esta patrocinado por el IBEX-35,

quedan a la vista de las promesas electorales los de Podemos, esto es

lo que hay. No obstante, el cabreo va por barrios, mientras unos lo

vemos venir otros, la gran mayoría, los tienen distraídos con la

propaganda mediática de que todo va bien y todavía podrá ir mejor.

Mientras la irresponsabilidad de los políticos, y su comilona hasta

atiborrarse en el restaurante de la glotonería, nos han llevado a esta

grave crisis que afectará, en un antes y después, a un batacazo que

pasará a los anales de la historia. Lo peor no es que nos traten

como imbéciles y nos engañen como tontos del culo, lo peor, e igual

tienen razón, es que todavía una buena parte de la población confía en

que los mismos que nos han llevado al pozo, y nos dejan tirados, van a

ser los mismos que se sacrifiquen por sacarnos de el. ¿Es

razonable confiar en esa panda de corruptos? Te puedes morir si esperas

que el Estado te eche una mano. Por suerte la industria del cine ha

pasado de producir películas comprometidas como Los lunes al Sol

con el desempleo de por medio a aterrizar con películas y documentales

que muestran la cruda realidad de la vida para aquellos que la suerte

les ha dejado de sonreír.

Aterrizando en la vida misma

Cuando los EE.UU.

se sumieron en la gran depresión de 1929 y el país se vino abajo

alcanzando desempleo y desahucios, el gobierno federal prohibió que los

noticiarios, que se proyectaban en cines, hicieran ninguna mención de la

realidad que se vivía. Los noticiarios de la época, los telediarios de

hoy en día, reflejaban asuntos anecdóticos, el hombre más alto, el más

bajo, el más gordo, el más flaco, el bebe que fumaba puros, pero las

cargas policiales, los desalojos de viviendas, las colas para recibir un

plato de sopa, se ocultaron al americano medio. Fue el cine con la

película Las Uvas de la Ira que expuso la realidad que se vivía con miles de familias asentadas en descampados con barracas construidas con cualquier cosa que les pudiera cobijar bajo un techo y comían de mala manera. Por

suerte, es de nuevo la industria del séptimo arte que en teoría

desarrolla la ficción, la que aterriza en la vida de millones de

personas en la España de las maravillas de Alicia. De ésta España, la

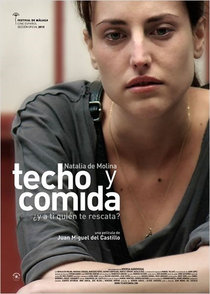

misma que el gobierno saca pecho, hay miseria y precariedad extremas. El techo y la comida es el último eslabón para los desamparados del sistema en esta conmovedora película que se estrena el día 4 de diciembre, (en este enlace puedes ver el trailer) “Techo y Comida”. No te la pierdas, es el fiel reflejo de la vida y

Cuando los EE.UU.

se sumieron en la gran depresión de 1929 y el país se vino abajo

alcanzando desempleo y desahucios, el gobierno federal prohibió que los

noticiarios, que se proyectaban en cines, hicieran ninguna mención de la

realidad que se vivía. Los noticiarios de la época, los telediarios de

hoy en día, reflejaban asuntos anecdóticos, el hombre más alto, el más

bajo, el más gordo, el más flaco, el bebe que fumaba puros, pero las

cargas policiales, los desalojos de viviendas, las colas para recibir un

plato de sopa, se ocultaron al americano medio. Fue el cine con la

película Las Uvas de la Ira que expuso la realidad que se vivía con miles de familias asentadas en descampados con barracas construidas con cualquier cosa que les pudiera cobijar bajo un techo y comían de mala manera. Por

suerte, es de nuevo la industria del séptimo arte que en teoría

desarrolla la ficción, la que aterriza en la vida de millones de

personas en la España de las maravillas de Alicia. De ésta España, la

misma que el gobierno saca pecho, hay miseria y precariedad extremas. El techo y la comida es el último eslabón para los desamparados del sistema en esta conmovedora película que se estrena el día 4 de diciembre, (en este enlace puedes ver el trailer) “Techo y Comida”. No te la pierdas, es el fiel reflejo de la vida y  milagros de aquellas

personas que se han visto atrapadas en un sistema sin piedad para los

más débiles a los que deja abandonados a su mala suerte, mientras las

grandes empresas y las grandes fortunas esquivan a Hacienda con la

complicidad del gobierno que se apresura a socorrer a aquellos que no

hace puñetera falta que se les dedique ni un solo euro de los fondos

públicos. El personaje de Rocío, una madre soltera sin trabajo al que

acudir (fantásticamente interpretada, de camino al Goya, por Natalia de

Molina, y con un chaval a sus espaldas las pasan canutas. Es una

instantánea, una foto fija, mejor dicho una radiografía de lo que pasa adentro de las casas cuando la precariedad es lo único que queda. El director, Juan Miguel del Castillo ha sabido dar con la clave del techo y la comida.

milagros de aquellas

personas que se han visto atrapadas en un sistema sin piedad para los

más débiles a los que deja abandonados a su mala suerte, mientras las

grandes empresas y las grandes fortunas esquivan a Hacienda con la

complicidad del gobierno que se apresura a socorrer a aquellos que no

hace puñetera falta que se les dedique ni un solo euro de los fondos

públicos. El personaje de Rocío, una madre soltera sin trabajo al que

acudir (fantásticamente interpretada, de camino al Goya, por Natalia de

Molina, y con un chaval a sus espaldas las pasan canutas. Es una

instantánea, una foto fija, mejor dicho una radiografía de lo que pasa adentro de las casas cuando la precariedad es lo único que queda. El director, Juan Miguel del Castillo ha sabido dar con la clave del techo y la comida. Para

acompañar a esta campaña electoral que se debatirá del sexo de los

ángeles, el jurado de la 60ª Semana Internacional de Cine de Valladolid

ha concedido el primer premio de la sección Tiempo de Historia al

documental “La granja del Paso” de la directora Silvia Munt. El

documental da vida a los sin voz, aquellos que la maquinaria judicial

los trincha sin entrar en administrar justicia por desconocimiento del funcionamiento del sistema financiero que los jueces deberían de conocer al dedillo.

Para

acompañar a esta campaña electoral que se debatirá del sexo de los

ángeles, el jurado de la 60ª Semana Internacional de Cine de Valladolid

ha concedido el primer premio de la sección Tiempo de Historia al

documental “La granja del Paso” de la directora Silvia Munt. El

documental da vida a los sin voz, aquellos que la maquinaria judicial

los trincha sin entrar en administrar justicia por desconocimiento del funcionamiento del sistema financiero que los jueces deberían de conocer al dedillo.

El problema de los desahucios.

Los protagonistas son miembros de la Plataforma de Afectados por la

Hipoteca de Sabadell (Barcelona). El documental aborda su

funcionamiento, y la evolución y transformación de las personas que

forman parte de la Plataforma. Con este largometraje, Silvia Munt

informa a la sociedad sobre el problema que suponen los desahucios

cuando se llevan contabilizados, desde

que empezó la crisis en 2007, nada más ni nada menos que 600.000

desahucios. Detrás de estos números hay personas, familias que se han

tenido que ir a vivir debajo de un puente, es decir, el documental pone

el dedo en la herida, que como se presume pasará sin que apenas se

nombre en la fantástica democracia que disfrutamos. No te lo pierdas,

tanto Techo y Comida como el documental de Silvia Munt reflejan

la  realidad de la vida misma, mientras los grandes medios de

comunicación nos mostraran con orgullo y satisfacción la parodia dicha

por Groucho Marx: “partiendo de la más absoluta pobreza he alcanzado la

más altas cuotas de miseria” y mientras tanto, altas dosis del hombre

más alto, el más gordo, el….

realidad de la vida misma, mientras los grandes medios de

comunicación nos mostraran con orgullo y satisfacción la parodia dicha

por Groucho Marx: “partiendo de la más absoluta pobreza he alcanzado la

más altas cuotas de miseria” y mientras tanto, altas dosis del hombre

más alto, el más gordo, el….

realidad de la vida misma, mientras los grandes medios de

comunicación nos mostraran con orgullo y satisfacción la parodia dicha

por Groucho Marx: “partiendo de la más absoluta pobreza he alcanzado la

más altas cuotas de miseria” y mientras tanto, altas dosis del hombre

más alto, el más gordo, el….

realidad de la vida misma, mientras los grandes medios de

comunicación nos mostraran con orgullo y satisfacción la parodia dicha

por Groucho Marx: “partiendo de la más absoluta pobreza he alcanzado la

más altas cuotas de miseria” y mientras tanto, altas dosis del hombre

más alto, el más gordo, el….

¡Viva el capitalismo de pacotilla! ¡Vivan los paraísos bancarios!

Ataque al Poder ataca de nuevo

Desde ya hace unos meses Ataque al Poder

ha dejado de ser un blog exclusivamente informativo para pasar a ser

beligerante y activo.

En noviembre de 2013 se puso en marcha la Asociación hbUCI con el fin de dar una solución a los hipotecados atrapados por la codicia sin limites de la financiera Unión de Créditos Inmobiliarios (UCI).

Una codicia tan extrema que traspasa la línea que divide al prestamista

del estafador, con el agravante que es una filial del Banco Santander.

Los atrapados, a causa de su condición de firmantes de un contrato, la escritura firmada ante notario, cuanto más pagan ![logo-asociacion-piedra12-copia[1]](https://ataquealpoder.files.wordpress.com/2015/11/logo-asociacion-piedra12-copia1.jpg?w=640) más deben.

La razón encubierta de este despropósito no es otra que el deudor no

pueda pagar el préstamo y que UCI se pueda apropiar, por designio de la

señora Justicia, de su vivienda.

más deben.

La razón encubierta de este despropósito no es otra que el deudor no

pueda pagar el préstamo y que UCI se pueda apropiar, por designio de la

señora Justicia, de su vivienda.

![logo-asociacion-piedra12-copia[1]](https://ataquealpoder.files.wordpress.com/2015/11/logo-asociacion-piedra12-copia1.jpg?w=640) más deben.

La razón encubierta de este despropósito no es otra que el deudor no

pueda pagar el préstamo y que UCI se pueda apropiar, por designio de la

señora Justicia, de su vivienda.

más deben.

La razón encubierta de este despropósito no es otra que el deudor no

pueda pagar el préstamo y que UCI se pueda apropiar, por designio de la

señora Justicia, de su vivienda.

En diciembre de 2014, una vez publicado

el artículo de “la bomba” sobre la titulización y la consecuente

afectación que los bancos no son acreedores de las deudas hipotecarias

que reclaman en los juzgados, nació la Asociación de Hipotecados Activos (AHA), para dar apoyo a quien se encuentra sometido a una ejecución

hipotecaria que lo lanza de su vivienda en una plaga bíblica de

desahucios al por mayor. Ahora, en noviembre de 2015, se da un nuevo

paso que añadir a los postulados de Ataque al Poder con una nueva muesca en su culata: la Asociación Contra la Especulación por Blackstone Lo que ha ocurrido con la Caja de Ahorros de Cataluña, transformada en banco como Catalunya Banc no tiene precedentes.

Podríamos haber recogido bajo el paraguas de la Asociación de Hipotecados Activos (AHA), en pleno funcionamiento, a los deudores en vía de desahucio de Catalunya Banc, sin embargo la dirección de AHA ha decidido particularizar las acciones a través de una nueva asociación. Esta decisión se sostiene por lo peculiar de su transformación en entidad bancaria cuando proviene de una caja de ahorros: Caja de Ahorros de Cataluña. El transito es de lo más insólito, donde se dan cita todos y cada uno de los engaños

en los pasos que se han dado. Damos como bueno, el agrupamiento de las

cajas de ahorro de Manresa y Tarragona que dieron lugar a Caja de Ahorros de Catalunya Tarragona y Manresa y el salto de estas entidades a Catalunya Banc.

Donde se oscurece el asunto es en la intervención de la entidad por el

Banco de España al detectar un agujero de 12.252 millones de euros

¿Dónde estaba el auditor Deloitte? una cifra tan descomunal no es fácil

de esconder. Adicionalmente a esa millonada se necesitaron 5.241

millones en avales del Estado. La pregunta del millón: Si después de

desembolsar 17.293 millones de euros de dinero público y no encontrar

ningún comprador para Catalunya Banc ¿para qué se meten? ¿Qué necesidad hay de despilfarrar esa millonada? la respuesta está en salvar del hundimiento a los bancos alemanes y franceses, acreedores de la entidad. Este será uno de los arietes que la Asociación CExBlackstone

tiene entre su armamento, la millonada enterrada en salvar el banco

sigue la línea de los gobiernos de turno de salvar la banca antes que a

las personas. ¿Qué problema podía haber para que Catalunya Banc pasara a manos de sus acreedores? Ninguno.

Podríamos haber recogido bajo el paraguas de la Asociación de Hipotecados Activos (AHA), en pleno funcionamiento, a los deudores en vía de desahucio de Catalunya Banc, sin embargo la dirección de AHA ha decidido particularizar las acciones a través de una nueva asociación. Esta decisión se sostiene por lo peculiar de su transformación en entidad bancaria cuando proviene de una caja de ahorros: Caja de Ahorros de Cataluña. El transito es de lo más insólito, donde se dan cita todos y cada uno de los engaños

en los pasos que se han dado. Damos como bueno, el agrupamiento de las

cajas de ahorro de Manresa y Tarragona que dieron lugar a Caja de Ahorros de Catalunya Tarragona y Manresa y el salto de estas entidades a Catalunya Banc.

Donde se oscurece el asunto es en la intervención de la entidad por el

Banco de España al detectar un agujero de 12.252 millones de euros

¿Dónde estaba el auditor Deloitte? una cifra tan descomunal no es fácil

de esconder. Adicionalmente a esa millonada se necesitaron 5.241

millones en avales del Estado. La pregunta del millón: Si después de

desembolsar 17.293 millones de euros de dinero público y no encontrar

ningún comprador para Catalunya Banc ¿para qué se meten? ¿Qué necesidad hay de despilfarrar esa millonada? la respuesta está en salvar del hundimiento a los bancos alemanes y franceses, acreedores de la entidad. Este será uno de los arietes que la Asociación CExBlackstone

tiene entre su armamento, la millonada enterrada en salvar el banco

sigue la línea de los gobiernos de turno de salvar la banca antes que a

las personas. ¿Qué problema podía haber para que Catalunya Banc pasara a manos de sus acreedores? Ninguno. Catalunya Banc

ha liquidado anticipadamente casi todos los Fondos titulizados por lo

que entramos en los efectos paranormales que distinguen el travestismo

de esta operación llevada a cabo tan generosamente por el Fondo de

Restructuración Ordenada Bancaria (FROB) (Ver https://ataquealpoder.wordpress.com/2015/11/06/aviso-urgente-a-los-desahuciados-por-catalunya-banc-o-en-proceso-2/)

¿Qué necesidad hay en aplicar dinero público en liquidar

anticipadamente a los bonistas (25 o 30 años) el vencimiento pactado de

las emisiones del banco intervenido? Estamos hablando de miles de millones de euros de emisiones liquidadas. No acaba aquí “la cosa rara” de esta tropa que engatusa y se aprovecha de la carencia de cultura financiera de sus clientes. En escena aparece Anticipa Real Estate, que intimida a los deudores con triquiñuelas aparentando una representación legal que no tiene. El 15 de abril de 2015 Catalunya Banc

(el 16 de julio de 2014, nueve meses antes informó en su página web que

el acuerdo se había materializado) vendió al fondo de inversión

Blackstone su cartera de préstamos hipotecarios. No obstante la

escritura de adquisición de estos préstamos, suscrita ante notario, no contiene una relación de los préstamos adquiridos. ¿Cómo se sabe

Catalunya Banc

ha liquidado anticipadamente casi todos los Fondos titulizados por lo

que entramos en los efectos paranormales que distinguen el travestismo

de esta operación llevada a cabo tan generosamente por el Fondo de

Restructuración Ordenada Bancaria (FROB) (Ver https://ataquealpoder.wordpress.com/2015/11/06/aviso-urgente-a-los-desahuciados-por-catalunya-banc-o-en-proceso-2/)

¿Qué necesidad hay en aplicar dinero público en liquidar

anticipadamente a los bonistas (25 o 30 años) el vencimiento pactado de

las emisiones del banco intervenido? Estamos hablando de miles de millones de euros de emisiones liquidadas. No acaba aquí “la cosa rara” de esta tropa que engatusa y se aprovecha de la carencia de cultura financiera de sus clientes. En escena aparece Anticipa Real Estate, que intimida a los deudores con triquiñuelas aparentando una representación legal que no tiene. El 15 de abril de 2015 Catalunya Banc

(el 16 de julio de 2014, nueve meses antes informó en su página web que

el acuerdo se había materializado) vendió al fondo de inversión

Blackstone su cartera de préstamos hipotecarios. No obstante la

escritura de adquisición de estos préstamos, suscrita ante notario, no contiene una relación de los préstamos adquiridos. ¿Cómo se sabe  entonces los préstamos que se han cedido? ¿Cómo

se sabe quién es el dueño del crédito? Se trata entonces de un acto de

fe ¿Qué necesidad hay en ocultar los préstamos que se transmiten? Esta

ocultación es la constatación de que se trata de una simulación. Para

sostener este indicio resulta de la propia escritura de cesión, en el

mismo documento figura la cesión de los préstamos a Blackstone y la

constitución del fondo FTA2015. Constan en la escritura que se atiende a

tres asuntos: a) la constitución del fondo FTA2015, b) la cesión de

derechos de crédito a la sociedad ALCMENA MIDCO S.a.r.l. domiciliada en Luxemburgo (Blackstone) y c) emisión y suscripción de bonos de titulización.

entonces los préstamos que se han cedido? ¿Cómo

se sabe quién es el dueño del crédito? Se trata entonces de un acto de

fe ¿Qué necesidad hay en ocultar los préstamos que se transmiten? Esta

ocultación es la constatación de que se trata de una simulación. Para

sostener este indicio resulta de la propia escritura de cesión, en el

mismo documento figura la cesión de los préstamos a Blackstone y la

constitución del fondo FTA2015. Constan en la escritura que se atiende a

tres asuntos: a) la constitución del fondo FTA2015, b) la cesión de

derechos de crédito a la sociedad ALCMENA MIDCO S.a.r.l. domiciliada en Luxemburgo (Blackstone) y c) emisión y suscripción de bonos de titulización. En las cartas que han recibido los clientes, en una esquina figura el logotipo CX Catalunya Caixa y el otro figura FTA2015

Fondo de Titulización de Activos, la misiva esta llena de inexactitudes

y falsedades para confundir y engañar a quien la recibe. En el cuerpo

del escrito figura el siguiente texto: Nos ponemos en contacto con

usted en su condición de Titular de los contratos de préstamo / crédito

hipotecario actualmente contratados con Catalunya Banc, SA. y que

identificamos a continuación —— Por la presente, le informamos de que en

fecha 15 de abril de 2015 se han cedido los derechos de crédito de sus préstamo / crédito hipotecarios a un fundo denominado “FTA20l5, Fondo de Titulización de Activos”.

En las cartas que han recibido los clientes, en una esquina figura el logotipo CX Catalunya Caixa y el otro figura FTA2015

Fondo de Titulización de Activos, la misiva esta llena de inexactitudes

y falsedades para confundir y engañar a quien la recibe. En el cuerpo

del escrito figura el siguiente texto: Nos ponemos en contacto con

usted en su condición de Titular de los contratos de préstamo / crédito

hipotecario actualmente contratados con Catalunya Banc, SA. y que

identificamos a continuación —— Por la presente, le informamos de que en

fecha 15 de abril de 2015 se han cedido los derechos de crédito de sus préstamo / crédito hipotecarios a un fundo denominado “FTA20l5, Fondo de Titulización de Activos”.

Esta cesión no implica cambio alguno en el sistema de pago de las

cuotas de sus préstamos /créditos hipotecarios que se continuará

realizando, como hasta la fecha, en la misma cuenta bancaria asociada.

En consecuencia, Catalunya Banc; SA. procederá al adeudo de las

cantidades correspondientes por cuenta del referido Fondo.

Asimismo, también le informamos de que, con la voluntad de

mantener el mejor nivel de atención y servicio, se ha encomendado la

gestión integral de sus préstamo / crédito hipotecarios a un gestor

especializado cuyos datos le facilitamos a continuación: Anticipa Real

Estate

En el pie de página, como letra pequeña dice así: (1) Titulización: En el marco de un proceso de titulización, Catalunya Banc, SA. ha vendido los derechos de crédito de

sus préstamos / créditos arriba relacionados a “FTA2015, Fondo de

Titulización de Activos, que está representado por GestiCaixa, S.G.F.T.

S.A. Catalunya Banc, SA, de acuerdo con la normativa vigente

(Real Decreto 716/2009, de 24 de abril), conservará la titularidad

formal de sus préstamos / créditos hipotecarios y su

administración y custodia por cuenta del referido Fondo. A su vez,

Catalunya Banc, SA ha subcontratado la administración de sus

préstamos/créditos hipotecarios a Anticipa Real Estate, SLU, que,

consecuentemente, se encargará de su gestión integral, incluido su

seguimiento y su cobro.

![images2[1] (2)](https://ataquealpoder.files.wordpress.com/2015/11/images21-21.jpg?w=640) Por una parte se dice que “se han cedido los derechos de crédito” y por otra ” Catalunya Banc, SA. ha vendido los derechos de crédito” Ni ellos mismos se aclaran, pero donde falsean la realidad es cuando manifiesta que ”conservará la titularidad formal de sus préstamos”. Mienten cuando sostienen que la titularidad se la otorga “la normativa vigente (Real Decreto 716/2009, de 24 de abril)”, este

decreto no le otorga la titularidad del préstamo, tan solo la

administración de los cobros y la custodia de la documentación original,

nada más. Estos canallas, a base de la letra pequeña, pretender engañar

sustituyendo la actual legislación por la antigua: Real Decreto

685/1982 que si le otorgaba la titularidad. Pero todavía hay más.

También dice que el “FTA2015, Fondo de Titulización de Activos, que está representado por GestiCaixa,…” pues esta Sociedad Gestora, obligada por la legislación de exhibir la escritura de constitución del fondo y el Folleto de emisión en su página web no hace gala en lucir la documentación que debe exponer.

La razón que argumenta GestiCaixa por la ausencia en la web del FTA2015

es que se trata de un fondo privado. La Ley 5/2015 de 27 de Abril de

Fomento de la Financiación Empresarial no distingue entre fondos

públicos y privados. Algo se llevan entre manos, dudo que si realmente

Catalunya Banc hubiera titulizado FTA2015 la Sociedad Gestora no sería

GestiCaixa, sería la suya propia y por la que se han titulizado todas

las emisiones heredadas por Catalunya Banc. En definitiva una ocultación

más.

Por una parte se dice que “se han cedido los derechos de crédito” y por otra ” Catalunya Banc, SA. ha vendido los derechos de crédito” Ni ellos mismos se aclaran, pero donde falsean la realidad es cuando manifiesta que ”conservará la titularidad formal de sus préstamos”. Mienten cuando sostienen que la titularidad se la otorga “la normativa vigente (Real Decreto 716/2009, de 24 de abril)”, este

decreto no le otorga la titularidad del préstamo, tan solo la

administración de los cobros y la custodia de la documentación original,

nada más. Estos canallas, a base de la letra pequeña, pretender engañar

sustituyendo la actual legislación por la antigua: Real Decreto

685/1982 que si le otorgaba la titularidad. Pero todavía hay más.

También dice que el “FTA2015, Fondo de Titulización de Activos, que está representado por GestiCaixa,…” pues esta Sociedad Gestora, obligada por la legislación de exhibir la escritura de constitución del fondo y el Folleto de emisión en su página web no hace gala en lucir la documentación que debe exponer.

La razón que argumenta GestiCaixa por la ausencia en la web del FTA2015

es que se trata de un fondo privado. La Ley 5/2015 de 27 de Abril de

Fomento de la Financiación Empresarial no distingue entre fondos

públicos y privados. Algo se llevan entre manos, dudo que si realmente

Catalunya Banc hubiera titulizado FTA2015 la Sociedad Gestora no sería

GestiCaixa, sería la suya propia y por la que se han titulizado todas

las emisiones heredadas por Catalunya Banc. En definitiva una ocultación

más. La confusión continua, a pesar de la venta de los préstamos / créditos vendidos a la sociedad luxemburguesa ALCMENA MIDCO S.a.r.l. del grupo Blackstone en la Central de Información de Riesgos del Banco de España (CIRBE) constan como titularidad de Catalunya Banc S.A. No obstante, en el Registro de la Propiedad consta (en los que hemos tenido acceso) a nombre de la Caja de Ahorros de Cataluña. Para completar la discrepancia en el registro de la Comisión Nacional del Mercado de Valores (CNMV) no consta, para nada, el fondo FTA2015.

Todo tiene la apariencia de un engaño a gran escala desde el mismo

momento que una caja de ahorros que ha necesitado cuantiosos fondos

públicos liquida anticipadamente, por varios años, su deuda con los

acreedores bonistas que asciende a una millonada. No satisfechos con

esta incongruencia, resulta que el agujero es de 30.000 millones de

euros. Habrá que tirar del hilo en busca de las sociedades en paraísos fiscales como Caixa Catalunya Preferential Issurance Limite,

domiciliada en las Islas Caimán desde se colocaban las malditas

preferentes. Habrá que ver, ya que hasta el momento no he sido capaz,

donde se han colocado en el balance contable los 1000 millones que el BBVA pagó por el 98,4% de las acciones de Catalunya Banc.

Demasiados indicios que llevan a desmontar el cuento de hadas que nos

explican. Creo, que la liquidación anticipada de las emisiones de fondos

titulizados se hace con el dinero que se obtiene de la emisión anual de

los Programas de Renta Fija que se colocan al Banco Central Europeo

(con el visto bueno del gobierno de turno) y se traspasa de deuda

privada a deuda pública. Así, Catalunya Banc, liberado de esa carga

puede colocar a ALCMENA MIDCO S.a.r.l. del grupo Blackstone el

paquete hipotecario por lo que consta que paga una millonada por la que

ningún fondo estaba dispuesta a pagar y acrecienta la sospecha que ha

sido una simulación. Colocar a Altamira como gestor de los cobros para acabar ingresando en las cuentas de Catalunya Banc es tan solo una pantalla, mejor dicho, una cortina para que no se vea lo que hay detrás.

La confusión continua, a pesar de la venta de los préstamos / créditos vendidos a la sociedad luxemburguesa ALCMENA MIDCO S.a.r.l. del grupo Blackstone en la Central de Información de Riesgos del Banco de España (CIRBE) constan como titularidad de Catalunya Banc S.A. No obstante, en el Registro de la Propiedad consta (en los que hemos tenido acceso) a nombre de la Caja de Ahorros de Cataluña. Para completar la discrepancia en el registro de la Comisión Nacional del Mercado de Valores (CNMV) no consta, para nada, el fondo FTA2015.

Todo tiene la apariencia de un engaño a gran escala desde el mismo

momento que una caja de ahorros que ha necesitado cuantiosos fondos

públicos liquida anticipadamente, por varios años, su deuda con los

acreedores bonistas que asciende a una millonada. No satisfechos con

esta incongruencia, resulta que el agujero es de 30.000 millones de

euros. Habrá que tirar del hilo en busca de las sociedades en paraísos fiscales como Caixa Catalunya Preferential Issurance Limite,

domiciliada en las Islas Caimán desde se colocaban las malditas

preferentes. Habrá que ver, ya que hasta el momento no he sido capaz,

donde se han colocado en el balance contable los 1000 millones que el BBVA pagó por el 98,4% de las acciones de Catalunya Banc.

Demasiados indicios que llevan a desmontar el cuento de hadas que nos

explican. Creo, que la liquidación anticipada de las emisiones de fondos

titulizados se hace con el dinero que se obtiene de la emisión anual de

los Programas de Renta Fija que se colocan al Banco Central Europeo

(con el visto bueno del gobierno de turno) y se traspasa de deuda

privada a deuda pública. Así, Catalunya Banc, liberado de esa carga

puede colocar a ALCMENA MIDCO S.a.r.l. del grupo Blackstone el

paquete hipotecario por lo que consta que paga una millonada por la que

ningún fondo estaba dispuesta a pagar y acrecienta la sospecha que ha

sido una simulación. Colocar a Altamira como gestor de los cobros para acabar ingresando en las cuentas de Catalunya Banc es tan solo una pantalla, mejor dicho, una cortina para que no se vea lo que hay detrás. La Asociación CExBlackstone ya

ha empezado a caminar tiene por delante el ovillo, la madeja de lo

aquí expuesto, que resulta una labor apasionante para deshacer y seguir

la pista de las mentiras que nos han contado, empezando por aparentar

que Catalunya Banc ha constituido el fondo de titulización FTA2015 y

conserva la titularidad de los préstamos cuando quien ha constituido

este fondo es ALCMENA MIDCO y ha suscrito la totalidad

de la emisión. Tiempo habrá de poner patas arriba quien es el dueño de

la deuda que se reclama en los juzgados en las ejecuciones hipotecarias.

De momento y para hacer boca un enlace: http://www.salamanca24horas.com/local/18-11-2015-sentencia-pionera-para-impedir-un-fondo-buitre-reclamar-un-prestamo-bancario donde se informa que un juez de Salamanca impide a un fondo buitre que se lance sobre un préstamo hipotecario en ejecución. “Por

ello, el fondo no podrá personarse ni reclamar un préstamo personal

suscrito por un consumidor y que el fondo habría comprado a Barclays,

entidad ya extinguida y cuya final española ha sido adquirida por

Caixabank. Ni el banco ni el fondo han aportado el contrato de cesión

del crédito en el procedimiento de ejecución; tampoco con anterioridad

comunicaron al cliente la pretendida cesión del crédito, por lo que el

prestatario no pudo ejercer su derecho de retracto”. Así están las cosas.

La Asociación CExBlackstone ya

ha empezado a caminar tiene por delante el ovillo, la madeja de lo

aquí expuesto, que resulta una labor apasionante para deshacer y seguir

la pista de las mentiras que nos han contado, empezando por aparentar

que Catalunya Banc ha constituido el fondo de titulización FTA2015 y

conserva la titularidad de los préstamos cuando quien ha constituido

este fondo es ALCMENA MIDCO y ha suscrito la totalidad

de la emisión. Tiempo habrá de poner patas arriba quien es el dueño de

la deuda que se reclama en los juzgados en las ejecuciones hipotecarias.

De momento y para hacer boca un enlace: http://www.salamanca24horas.com/local/18-11-2015-sentencia-pionera-para-impedir-un-fondo-buitre-reclamar-un-prestamo-bancario donde se informa que un juez de Salamanca impide a un fondo buitre que se lance sobre un préstamo hipotecario en ejecución. “Por

ello, el fondo no podrá personarse ni reclamar un préstamo personal

suscrito por un consumidor y que el fondo habría comprado a Barclays,

entidad ya extinguida y cuya final española ha sido adquirida por

Caixabank. Ni el banco ni el fondo han aportado el contrato de cesión

del crédito en el procedimiento de ejecución; tampoco con anterioridad

comunicaron al cliente la pretendida cesión del crédito, por lo que el

prestatario no pudo ejercer su derecho de retracto”. Así están las cosas.

Última hora: ver la sentencia de Salamanca. Auto Fondo Buitre.RTF

![image14111[1]](https://ataquealpoder.files.wordpress.com/2015/11/image141111.jpg?w=150&h=127)

En el próximo post más de lo mismo:

Ataque al Poder sigue atacando

https://ataquealpoder.wordpress.com/2015/11/23/ataque-al-poder-ataca-de-nuevo/

CaixaBanc se siente intimidado por la titulización

ESTE ARTÍCULO TAMBIEN HA SIDO PUBLICADO EN HIPOTECADOS ACTIVOS.

![CaixaBank1[1]](https://asociacionhipotecadosactivos.files.wordpress.com/2015/11/caixabank11.jpg?w=300&h=200) El

monstruo se mueve. El director general de CaixaBank, Juan Antonio

Alcaraz, ha manifestado en el salón inmobiliario Barcelona Meeting

Point, que se celebra todos los años en la Fira de Barcelona, en la

sesión “La nueva relación de la banca con el sector inmobiliario” que el negocio bancario tiene la necesidad de establecer un marco jurídico que de estabilidad para la titulación de paquetes de activos hipotecarios, así como eliminar la incertidumbre que ha considerado que existe en los procesos de ejecución hipotecaria.

Para ser concretos, Juan Antonio Alcaraz, ha pedido reflexionar sobre

la seguridad jurídica en el ámbito hipotecario, ya que considera que “en estos momentos no se tiene”. El miedo ha cambiado de bando. Hasta ahora el miedo estaba asentado en los deudores que al quedarse sin empleo no podían pagar las cuotas mensuales de la hipoteca, pero el mundo cambia y de repente es el acreedor que divisa nubes de tormenta en el negocio bancario.

No es de extrañar este tipo de manifestaciones una vez que se ha

corrido la voz de que los bancos no son dueños de las deudas que

reclaman en los juzgados ya que en su momento titulizaron (cedieron /

vendieron) el préstamo que habían otorgado a los clientes en forma de

bonos en el mercado financiero. Estamos pagando los efectos de

la enajenación de la banca que, por su mera conveniencia, esparció deuda

al primero que pasaba por la calle. Se llegaron a construir en

un solo año 800.000 viviendas que se tuvieron que financiar desde la

compra del terreno hasta la completa construcción. Digan lo que digan,

la gestión de la banca ha sido un verdadero desastre, pero como siempre

la culpa la tiene otro y actúan como si el cataclismo no fuera con ellos.

La morosidad se ha disparado tanto por parte de los que adquirieron

vivienda como los que la promocionaban. La solución que se aplica son

más desahucios y más embargos, el director general de CaixaBank

pronostica: “Si esto sigue en esta línea las entidades no podrán seguir acompañando a los clientes”

para ayudarles a pagar la hipoteca. CaixaBank dice haber

El

monstruo se mueve. El director general de CaixaBank, Juan Antonio

Alcaraz, ha manifestado en el salón inmobiliario Barcelona Meeting

Point, que se celebra todos los años en la Fira de Barcelona, en la

sesión “La nueva relación de la banca con el sector inmobiliario” que el negocio bancario tiene la necesidad de establecer un marco jurídico que de estabilidad para la titulación de paquetes de activos hipotecarios, así como eliminar la incertidumbre que ha considerado que existe en los procesos de ejecución hipotecaria.

Para ser concretos, Juan Antonio Alcaraz, ha pedido reflexionar sobre

la seguridad jurídica en el ámbito hipotecario, ya que considera que “en estos momentos no se tiene”. El miedo ha cambiado de bando. Hasta ahora el miedo estaba asentado en los deudores que al quedarse sin empleo no podían pagar las cuotas mensuales de la hipoteca, pero el mundo cambia y de repente es el acreedor que divisa nubes de tormenta en el negocio bancario.

No es de extrañar este tipo de manifestaciones una vez que se ha

corrido la voz de que los bancos no son dueños de las deudas que

reclaman en los juzgados ya que en su momento titulizaron (cedieron /

vendieron) el préstamo que habían otorgado a los clientes en forma de

bonos en el mercado financiero. Estamos pagando los efectos de

la enajenación de la banca que, por su mera conveniencia, esparció deuda

al primero que pasaba por la calle. Se llegaron a construir en

un solo año 800.000 viviendas que se tuvieron que financiar desde la

compra del terreno hasta la completa construcción. Digan lo que digan,

la gestión de la banca ha sido un verdadero desastre, pero como siempre

la culpa la tiene otro y actúan como si el cataclismo no fuera con ellos.

La morosidad se ha disparado tanto por parte de los que adquirieron

vivienda como los que la promocionaban. La solución que se aplica son

más desahucios y más embargos, el director general de CaixaBank

pronostica: “Si esto sigue en esta línea las entidades no podrán seguir acompañando a los clientes”

para ayudarles a pagar la hipoteca. CaixaBank dice haber ![images1[1]](https://asociacionhipotecadosactivos.files.wordpress.com/2015/11/images11.jpg?w=150&h=144) refinanciado

500.000 hipotecas (parecen muchas) pero con la refinanciación no se ha

arreglado el problema, el que perdió el trabajo no lo ha vuelto a

encontrar y tan solo es cuestión de tiempo que la gente se vaya a vivir bajo un puente.

La banca está saturada de viviendas a la venta y tan solo queda el

recurso de colocarlas en manos de fondos buitre ya que no hay quien

quiera ni pueda hipotecarse a la vista de lo que les ha ocurrido a los

que tuvieron la osadía de solicitar una. Lo quieran o no, el producto ha quedado contaminado: en el envase, si lo tuviera, tendrían que etiquetarlo con la leyenda: La hipoteca mata.

refinanciado

500.000 hipotecas (parecen muchas) pero con la refinanciación no se ha

arreglado el problema, el que perdió el trabajo no lo ha vuelto a

encontrar y tan solo es cuestión de tiempo que la gente se vaya a vivir bajo un puente.

La banca está saturada de viviendas a la venta y tan solo queda el

recurso de colocarlas en manos de fondos buitre ya que no hay quien

quiera ni pueda hipotecarse a la vista de lo que les ha ocurrido a los

que tuvieron la osadía de solicitar una. Lo quieran o no, el producto ha quedado contaminado: en el envase, si lo tuviera, tendrían que etiquetarlo con la leyenda: La hipoteca mata. Que

cada uno piense lo que le conviene, es evidente que la oposición al

desahucio por la vía de la titulización está en su fase embrionaria, no

por carencia jurídica si no por intereses que no llego a comprender y

como no los comprendo no soy capaz de calificarlos. No se trata de

establecer comparaciones odiosas entre los postulados de la PAH y los

que se difunden a través de la Asociación de Hipotecados Activos (AHA)

ver: https://asociacionhipotecadosactivos.wordpress.com/2015/10/22/el-juego-de-las-7-diferencias/

Sin embargo suena a raro que una organización que pretende defender la

vivienda por encima de todo tenga como primer postulado entregársela al

banco en bandeja de plata. La Dación en Pago es una rendición total y absoluta, es lo equivalente a tirar la toalla cuando el púgil, en un combate de boxeo, le cae una lluvia de golpes y abandona. De no existir la PAH la banca la fundaría ya que resulta un colaborador imprescindible:

sin llevar el asunto al juzgado al deudor se le anima a que entregue la

vivienda con la suplica de que no le cuelguen una mochila que

imposibilite rehacer su vida. Lo que viene a continuación es un escrito

con el titulo: Hipotecas titulizadas, un camino incierto colgado en la web de PAH el pasado 14 de septiembre (ver enlace: http://afectadosporlahipoteca.com/2015/09/14/hipotecas-titulizadas-un-camino-aunque-incierto-y-a-largo-plazo/ ) Si te entretienes en leer este escrito comprobarás que más que una información se trata del escrito de oposición a la titulización que haría un banco.

Que

cada uno piense lo que le conviene, es evidente que la oposición al

desahucio por la vía de la titulización está en su fase embrionaria, no

por carencia jurídica si no por intereses que no llego a comprender y

como no los comprendo no soy capaz de calificarlos. No se trata de

establecer comparaciones odiosas entre los postulados de la PAH y los

que se difunden a través de la Asociación de Hipotecados Activos (AHA)

ver: https://asociacionhipotecadosactivos.wordpress.com/2015/10/22/el-juego-de-las-7-diferencias/

Sin embargo suena a raro que una organización que pretende defender la

vivienda por encima de todo tenga como primer postulado entregársela al

banco en bandeja de plata. La Dación en Pago es una rendición total y absoluta, es lo equivalente a tirar la toalla cuando el púgil, en un combate de boxeo, le cae una lluvia de golpes y abandona. De no existir la PAH la banca la fundaría ya que resulta un colaborador imprescindible:

sin llevar el asunto al juzgado al deudor se le anima a que entregue la

vivienda con la suplica de que no le cuelguen una mochila que

imposibilite rehacer su vida. Lo que viene a continuación es un escrito

con el titulo: Hipotecas titulizadas, un camino incierto colgado en la web de PAH el pasado 14 de septiembre (ver enlace: http://afectadosporlahipoteca.com/2015/09/14/hipotecas-titulizadas-un-camino-aunque-incierto-y-a-largo-plazo/ ) Si te entretienes en leer este escrito comprobarás que más que una información se trata del escrito de oposición a la titulización que haría un banco.

Todo son inconvenientes antes de aceptar la realidad: la medicina, a

quien se la toma, le funciona, no obstante la PAH remata cuando se

pronuncia sobre la titulización: ”Es una línea que se esta trabajando desde ámbitos jurídicos pero es todavía un camino muy incierto y a muy largo plazo. La pah seguirá atenta a las novedades y estudiando el tema”. Perfecto,

y mientras tanto que la plaga de desahucios continúe. ¿Os imagináis el

día que la PAH decida abordar la lucha en los juzgados alegando el comunicado del Banco de España “la titulación de un préstamo supone que la entidad que concedió el mismo deja de ser la acreedora del préstamo”? Ese día se habrán acabado los desahucios.

![images[5]](https://asociacionhipotecadosactivos.files.wordpress.com/2015/11/images5.jpg?w=640) Que

quede claro que quien escribe, ni la AHA pretende ningún enfrentamiento

con la PAH ni con nadie. La PAH y su estructura a nivel nacional es

insustituible así como las acciones de protesta, esto no es óbice para

significar que su estrategia esta equivocada. Cuanto

antes rectifiquen menor será el daño irreversible que se provoca a las

familias desahuciadas. La realidad es ésta y la publica el digital de La Vanguardia el 12 de noviembre: “Las

ejecuciones hipotecarias en Barcelona han pasado de las 16.692 en 2006 a

las 80.749 en 2014, lo que supone un incremento del 384% y que sigue al

alza pese a que los consumidores desde mediados de 2013 pueden reclamar

contra las cláusulas abusivas”.

Que

quede claro que quien escribe, ni la AHA pretende ningún enfrentamiento

con la PAH ni con nadie. La PAH y su estructura a nivel nacional es

insustituible así como las acciones de protesta, esto no es óbice para

significar que su estrategia esta equivocada. Cuanto

antes rectifiquen menor será el daño irreversible que se provoca a las

familias desahuciadas. La realidad es ésta y la publica el digital de La Vanguardia el 12 de noviembre: “Las

ejecuciones hipotecarias en Barcelona han pasado de las 16.692 en 2006 a

las 80.749 en 2014, lo que supone un incremento del 384% y que sigue al

alza pese a que los consumidores desde mediados de 2013 pueden reclamar

contra las cláusulas abusivas”.

Toda esta masacre sin contar con la dación en pago que no pasa por el juzgado. http://www.lavanguardia.com/local/barcelona/20151112/54439785800/los-desahucios-se-disparan-un-384-en-cinco-anos-en-barcelona-y-siguen-al-alza.html No se trata de propaganda, si hay algo que puede parar los desahucios es la oposición por falta de legitimidad activa,

vamos, que el banco no es el acreedor de la deuda que reclama en el

juzgado. Se insiste en hacer saber, a quien quiera escuchar, que el

monstruo se mueve. No podíamos ni imaginar que el legislativo se

pronunciara con una ley de transparencia informativa respecto a los

deudores hipotecarios.

Ahora, las Sociedades Gestoras tienen la obligación legal de proporcionar si una hipoteca está titulizada, información

impuesta por el artículo 34 de la Ley 5/2015 de 27 de Abril de Fomento

de la Financiación Empresarial cuya entrada en vigor se produjo el día

29 de Abril de 2015 y que afecta tanto a los Fondos que se constituyan

con posterioridad a la entrada en vigor de la ley como a los

constituidos con anterioridad. Ver https://asociacionhipotecadosactivos.wordpress.com/2015/11/08/como-conozco-si-mi-hipoteca-esta-titulizada/

El monstruo se mueve. Nada extraña que el director general de CaixaBank

pida a papá Estado, que como siempre, le eche un cable a la necesidad de establecer un marco jurídico que de estabilidad para la titulación de paquetes de activos hipotecarios. Los ricos también lloran.

¡Salvad vuestra casa, no se la entreguéis al banco en bandeja de plata!

![image11[1]](https://ataquealpoder.files.wordpress.com/2015/11/image111.jpg?w=230&h=300) En poco tiempo, menos de un año, desde diciembre del año pasado, cuando en este blog apareció el artículo de la bomba (ver: https://ataquealpoder.wordpress.com/2014/12/08/la-bomba-atomica-dirigida-a-la-banca-esta-lanzada/ hasta ahora, el desconocido asunto de la titulización ha ido haciendo camino. No

se trataba solo de informar si no de actuar ante una emergencia

nacional, que nuestros amadísimos políticos son incapaces de abordar,

por lo que se constituyó la Asociación de Hipotecados Activos (AHA) como

arma beligerante más que como medicina paliativa con la pretensión de

acabar con los desahucios. Nos pusimos manos a la obra con todo el

entusiasmo que se puede poner, no obstante a las pocas semanas empezamos

a percatarnos que se formaba un cuello de botella: entraba más

gente solicitando ayuda que nosotros éramos capaces de localizar la

documentación que acredita que el banco vendió o cedió el préstamo que

reclama en los procedimientos ejecutivos. El método utilizado

para localizar esa documentación se extrae de la web de la Comisión

Nacional del

En poco tiempo, menos de un año, desde diciembre del año pasado, cuando en este blog apareció el artículo de la bomba (ver: https://ataquealpoder.wordpress.com/2014/12/08/la-bomba-atomica-dirigida-a-la-banca-esta-lanzada/ hasta ahora, el desconocido asunto de la titulización ha ido haciendo camino. No

se trataba solo de informar si no de actuar ante una emergencia

nacional, que nuestros amadísimos políticos son incapaces de abordar,

por lo que se constituyó la Asociación de Hipotecados Activos (AHA) como

arma beligerante más que como medicina paliativa con la pretensión de

acabar con los desahucios. Nos pusimos manos a la obra con todo el

entusiasmo que se puede poner, no obstante a las pocas semanas empezamos

a percatarnos que se formaba un cuello de botella: entraba más

gente solicitando ayuda que nosotros éramos capaces de localizar la

documentación que acredita que el banco vendió o cedió el préstamo que

reclama en los procedimientos ejecutivos. El método utilizado

para localizar esa documentación se extrae de la web de la Comisión

Nacional del  Mercado de Valores (CNMV) cuyo su sistema informático no esta habilitado para proporcionar la información documental que se precisa.

La web de la CNMV está pensada para proporcionar información a los

inversores, pero con astucia y perspicacia conseguíamos nuestro

propósito: la documentación. Sin embargo, el cuello de botella cada día se hacía más estrecho:

llegaba más gente de la que nuestra estructura era capaz de dirigir a

los abogados con la documentación que se requiere presentar en el

juzgado para oponerse al desahucio. No quedaba otra solución que ofrecer

la ruta por la web de la CNMV para que cada uno pudiera localizar si su hipoteca estaba titulizada.

No fue suficiente, la explicación no era la idónea a la vista del

fracaso en la búsqueda por parte de los que lo intentaron. De nuevo

ampliamos los datos de acceso a los archivos de la CNMV con el Cuaderno

1º Curso de Formación (3) en la barra del blog de AHA y tan solo días

después del comunicado de la CNMV con la indicación de la saturación de

su servicio de información, se publico la ruta, antes señalada, de las Sociedades Gestoras.

Mercado de Valores (CNMV) cuyo su sistema informático no esta habilitado para proporcionar la información documental que se precisa.

La web de la CNMV está pensada para proporcionar información a los

inversores, pero con astucia y perspicacia conseguíamos nuestro

propósito: la documentación. Sin embargo, el cuello de botella cada día se hacía más estrecho:

llegaba más gente de la que nuestra estructura era capaz de dirigir a

los abogados con la documentación que se requiere presentar en el

juzgado para oponerse al desahucio. No quedaba otra solución que ofrecer

la ruta por la web de la CNMV para que cada uno pudiera localizar si su hipoteca estaba titulizada.

No fue suficiente, la explicación no era la idónea a la vista del

fracaso en la búsqueda por parte de los que lo intentaron. De nuevo

ampliamos los datos de acceso a los archivos de la CNMV con el Cuaderno

1º Curso de Formación (3) en la barra del blog de AHA y tan solo días

después del comunicado de la CNMV con la indicación de la saturación de

su servicio de información, se publico la ruta, antes señalada, de las Sociedades Gestoras. No obstante, a pesar de la información detallada que desde la AHA se

ha puesto en conocimiento de quien la precisa, del cuello de botella se

ha pasado al tapón. Por esta razón, la junta directiva de la

asociación ha tomado la decisión de comprometer sus recursos a aquellos

que se inscriban para que se les lleve el procedimiento completo,

es decir, que con su colaboración localicen el folleto de emisión y la

escritura de constitución del Fondo con su anexo que contiene la

relación de préstamos y localicen el suyo en concreto. Si es necesario, desde la asociación se tutelará al interesado pero la búsqueda le corresponderá a él.

Una vez localizada esta documentación y con la que se requiere para

formalizar el incidente de oposición al desahucio, los letrados de la

asociación podrán llevar su asunto pues se aportan suficientes indicios

de quien reclama carece de la legitimidad para reclamar la deuda. Habrá

que tener en cuenta el juez que nos podamos encontrar en el camino. No

hay otra solución. Para aquellos que nos han solicitado

exclusivamente la búsqueda de esta documentación, ya que disponen de

abogado y procurador de oficio, hemos experimentado una alternativa que

resulta efectiva y es a coste cero. Se trata de lo siguiente, colgaremos, en la barra del blog, DEMANDA OPOSICION (2) https://asociacionhipotecadosactivos.wordpress.com/demanda-oposicion-2/

que esta pensada para aquellos casos que no ha sido posible localizar

la documentación, bien por la dificultad de la búsqueda como por la

premura de tiempo, y se acredita que el demandado ha hecho todo lo

posible solicitando al banco y a la Sociedad Gestora que se le informe

si su préstamo ha sido titulizado. Con esta premisa se solicita al juez

que requiera al banco el Libro Especial Contable y del Registro Especial Contable que la legislación exige de

obligada llevanza por las entidades financieras donde se refleje la

totalidad de préstamos y créditos que

No obstante, a pesar de la información detallada que desde la AHA se

ha puesto en conocimiento de quien la precisa, del cuello de botella se

ha pasado al tapón. Por esta razón, la junta directiva de la

asociación ha tomado la decisión de comprometer sus recursos a aquellos

que se inscriban para que se les lleve el procedimiento completo,

es decir, que con su colaboración localicen el folleto de emisión y la

escritura de constitución del Fondo con su anexo que contiene la

relación de préstamos y localicen el suyo en concreto. Si es necesario, desde la asociación se tutelará al interesado pero la búsqueda le corresponderá a él.

Una vez localizada esta documentación y con la que se requiere para

formalizar el incidente de oposición al desahucio, los letrados de la

asociación podrán llevar su asunto pues se aportan suficientes indicios

de quien reclama carece de la legitimidad para reclamar la deuda. Habrá

que tener en cuenta el juez que nos podamos encontrar en el camino. No

hay otra solución. Para aquellos que nos han solicitado

exclusivamente la búsqueda de esta documentación, ya que disponen de

abogado y procurador de oficio, hemos experimentado una alternativa que

resulta efectiva y es a coste cero. Se trata de lo siguiente, colgaremos, en la barra del blog, DEMANDA OPOSICION (2) https://asociacionhipotecadosactivos.wordpress.com/demanda-oposicion-2/

que esta pensada para aquellos casos que no ha sido posible localizar

la documentación, bien por la dificultad de la búsqueda como por la

premura de tiempo, y se acredita que el demandado ha hecho todo lo

posible solicitando al banco y a la Sociedad Gestora que se le informe

si su préstamo ha sido titulizado. Con esta premisa se solicita al juez

que requiera al banco el Libro Especial Contable y del Registro Especial Contable que la legislación exige de

obligada llevanza por las entidades financieras donde se refleje la

totalidad de préstamos y créditos que ![GetAttachment[1]](https://ataquealpoder.files.wordpress.com/2015/11/getattachment1.jpg?w=127&h=226) han sido transferidos a la

titulización. En conclusión: aquellos que disponen de abogado de oficio y

están a la espera de que AHA les proporcione (a través de la búsqueda)

la documentación, recibirán un e-mail informándoles del colapso que

sufre la asociación sugiriéndoles que trasladen a su abogado de oficio

la DEMANDA OPOSICION (2) y que adjunte: a) carta de solicitud de

información al banco y b) petición a la Sociedad Gestora, y a la CNMV.

(en el enlace Como conozco si mi hipoteca está titulizada,

antes citado, se encuentran los tres modelos). Hay bancos que responden

afirmativamente como la respuesta que se adjunta al margen.

han sido transferidos a la

titulización. En conclusión: aquellos que disponen de abogado de oficio y

están a la espera de que AHA les proporcione (a través de la búsqueda)

la documentación, recibirán un e-mail informándoles del colapso que

sufre la asociación sugiriéndoles que trasladen a su abogado de oficio

la DEMANDA OPOSICION (2) y que adjunte: a) carta de solicitud de

información al banco y b) petición a la Sociedad Gestora, y a la CNMV.

(en el enlace Como conozco si mi hipoteca está titulizada,

antes citado, se encuentran los tres modelos). Hay bancos que responden

afirmativamente como la respuesta que se adjunta al margen.

Explorando nuevas vías

A

la vista del volumen de peticiones de la documentación acreditativa de

que el banco no es el legítimo acreedor de la deuda que reclama, la

asociación ha estado buscando una salida al colapso en la que se

encuentra y lo hemos encontrado en los servicios del Banco de

España. La autoridad de control dispone de la Central de Información de

Riesgos (CIRBE) que controla los riesgos que asumen los bancos cuando

conceden préstamos para que no estiren más el brazo que la

manga. Los bancos están obligados a transferir mensualmente la

información sobre los préstamos que conceden y la situación de cada uno

de los ya concedidos, esta información solo la facilita al interesado, a nadie más.

La asociación cree que esta puede ser una nueva vía para obtener la

información si el préstamo ha sido titulizado (transferido a un tercero)

por lo cual desciende el riesgo para la entidad financiera. Por lo que encomendamos a los interesados a dirigirse a la CIRBE del Banco de España, este es el enlace: https://sedeelectronica.bde.es/sede/es/menu/tramites/Solicitud_de_in_f91d40ea9282d21.html

(sólo hay que copiar y pegar este enlace en el buscador de Internet) y

seguir las instrucciones de la página web. Hay tres maneras de

solicitarlo: a) por correo certificado, b)

de forma instantánea en la misma página con el D.N.I o N.I.E

electrónico (en el link se explica todo lo que se requiere para las

distintas maneras de solicitarlo) y c) también se

puede solicitar presencialmente en las oficinas que el Banco de España,

dispone de 15 por ciudades de España, ver mapa: http://www.bde.es/bde/es/secciones/sobreelbanco/organizacion/Organizacion_ter/.

Para las personas físicas se requiere el D.N.I o pasaporte en vigor y

fotocopia; se puede solicitar que te proporcionen la información en el

momento, caso contrario la remiten por correo en el plazo de 10 días,

para lo que hay que facilitar una dirección postal. El horario es de

8,30 a 14 horas.

A

la vista del volumen de peticiones de la documentación acreditativa de

que el banco no es el legítimo acreedor de la deuda que reclama, la

asociación ha estado buscando una salida al colapso en la que se

encuentra y lo hemos encontrado en los servicios del Banco de

España. La autoridad de control dispone de la Central de Información de

Riesgos (CIRBE) que controla los riesgos que asumen los bancos cuando

conceden préstamos para que no estiren más el brazo que la

manga. Los bancos están obligados a transferir mensualmente la

información sobre los préstamos que conceden y la situación de cada uno

de los ya concedidos, esta información solo la facilita al interesado, a nadie más.

La asociación cree que esta puede ser una nueva vía para obtener la

información si el préstamo ha sido titulizado (transferido a un tercero)

por lo cual desciende el riesgo para la entidad financiera. Por lo que encomendamos a los interesados a dirigirse a la CIRBE del Banco de España, este es el enlace: https://sedeelectronica.bde.es/sede/es/menu/tramites/Solicitud_de_in_f91d40ea9282d21.html

(sólo hay que copiar y pegar este enlace en el buscador de Internet) y

seguir las instrucciones de la página web. Hay tres maneras de

solicitarlo: a) por correo certificado, b)

de forma instantánea en la misma página con el D.N.I o N.I.E

electrónico (en el link se explica todo lo que se requiere para las

distintas maneras de solicitarlo) y c) también se

puede solicitar presencialmente en las oficinas que el Banco de España,

dispone de 15 por ciudades de España, ver mapa: http://www.bde.es/bde/es/secciones/sobreelbanco/organizacion/Organizacion_ter/.

Para las personas físicas se requiere el D.N.I o pasaporte en vigor y

fotocopia; se puede solicitar que te proporcionen la información en el

momento, caso contrario la remiten por correo en el plazo de 10 días,

para lo que hay que facilitar una dirección postal. El horario es de

8,30 a 14 horas.No dejes de visitar estas paginas son buenas armas para luchar contra los que tienen e poder, contra los que te desahucian, te roban....

- Aviso urgente a los desahuciados por Catalunya Banc o en proceso (2) 6 noviembre, 2015

- Aviso urgente a los desahuciados por Catalunya Banc o en proceso (1) 1 noviembre, 2015

- NUEVA ENTREVISTA EN EL VORTICE 22 octubre, 2015

- El Juego de las 7 diferencias 18 octubre, 2015

- CURSO FORMACION (3) 14 octubre, 2015

- CONFERENCIA: LA BANCA O LA VIDA 13 octubre, 2015

- El vencimiento anticipado: El fin de los desahucios 8 octubre, 2015

Comentarios

Publicar un comentario